近期最火的行业无疑是新能源,光伏、风电、锂电是当前最有潜力的三大清洁能源,市场轮番炒作这三大板块,光伏涨完风电涨,风电涨完锂电涨。

今天要说的这家企业,同时占据风电+锂电两大新能源,下游还覆盖5G+军工两大高景气赛道,今年整体涨幅接近一倍,市值突破300亿,但是目前动态市盈率仅15倍,估值仍处于低位。

这家企业叫做中材科技,国内特种纤维复合材料龙头,在新材料领域拥有深厚的技术实力。

1)公司的先进复合材料曾应用于神舟系列载人飞船。

2)曾承担国家科技计划项目29项,承担国家科技部、国防科工委等省部级科研项目107项。

3)荣获国家科技奖励5项,国防科工委科技进步一等奖等省部级科技奖励40余项。

4)拥有国家专利31项,专有技术67项。

公司的主营业务包括风电叶片、玻纤、先进复合材料、锂膜等,其中风电叶片和玻纤贡献了80%以上的营收,先进复合材料和锂膜业务未来有望成为新的增长点。

中材科技体现出低估值+高成长属性,营收从2014年的44.2亿增长至2019年的136亿,5年增长2倍以上;净利润从2014年的1.52亿增长至2019年的13.8亿,5年增长10倍以上。

2020年公司业绩增速加快,前三季度公司实现营收129亿元,同比增长35.46%;归母净利润15.5亿元,同比增长51.96%。

1、玻纤业务成长稳定,奠定业绩增长基础

玻璃纤维业务是公司成长的基础,子公司泰山玻纤年产能突破90万吨,2020年规划产能100万吨,仅次于中国巨石,位列行业第二。

玻纤行业是一种非金属材料,广泛用于电子电器、风能、航空航天、建筑、交通等领域,行业准入门槛较高,目前国内有中国巨石、泰山玻纤、中材科技、重庆国际、山东玻纤等企业,行业供给格局增速有限。

玻纤不仅是周期性行业,也具备一定成长性。过去4年玻纤产量增速均超过10%,下游需求持续旺盛。

PCB、新能源汽车以及风电叶片都给玻纤提供了需求增量,未来5年需求增速预计在10%以上,供需格局有望维持平衡。

目前玻纤价格处于上升通道,龙头企业具备成本优势,利润率更高,比如中国巨石和泰山玻纤,净利率达到分别20%、14%。

2020年上半年,公司玻纤业务实现销量45.6万吨,同比增长8.83%;实现收入29.6亿元,同比增长6.09%;实现净利润4.8亿元,同比增长23.08%。

测算三季度公司玻纤销量超30万吨,创历史季度峰值,四季度玻纤有望继续量价齐升,驱动公司业绩增长。

2、未来2-3年内看风电叶片

2020年被称为风电抢装大年,上半年全国风电新增并网装机632万千瓦,其中陆上风电新增装机526万千瓦、海上风电新增装机106万千瓦,陆上风电的规模远超海上风电。

主要是因为2019年5月国家发改委发布《关于完善风电上网电价政策的通知》,规定以下三条内容:

1)2018 年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴。

2)2019年1月 1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。

3)对2018年底前已核准的海上风电项目,如在2021年底前全部机组完成并网的,执行核准时的上网电价;2022 年及以后全部机组完成并网的,执行并网年份的指导价。

意思是,陆上风电到2021年将不再享受补贴,海上风电将延续到2022年及以后,但补贴力度以后随之下降。

陆上风电的抢装期给公司业绩带来爆发,中材科技风电叶片业务创历史新高,2020年上半年实现营收32.58亿元,营收占比42.9%;实现销量4.6GW,同比增长43.3%;实现净利润3.9亿元,同比增长116.7%。

部分人对抢装期过后业务存在担忧,不过明年开始海上风电的装机有望爆发,持续时间至少2年以上。

中国有着漫长的海岸线,国内海上风电起步晚、规模小,截止2019年底,已招标未开工海上风电项目容量约21GW,再加上国外市场增量,未来发展空间很大。

在此基础上,风电叶片市场未来2-3年依旧供应紧缺,中材科技有望持续扩大市场份额。

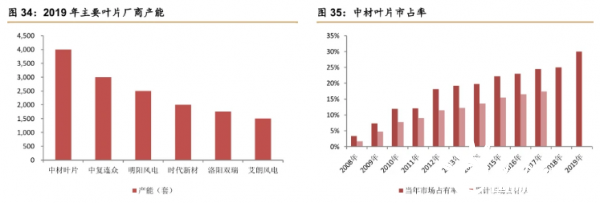

公司目前拥有8.35GW风电叶片产能,累计装机突破45GW,市占率连续九年位居国内第一,产品拥有叶片大、重量轻、强度高的特点,代表着国内叶片最高制造水平,业内仅少数厂商具备量产能力。

3、中长期看锂膜业务

锂电隔膜业务虽处于起步阶段,但已经拓展宁德时代、LG、SK等国内外动力电池巨头,三星也是潜在客户,战略客户供应份在额稳定在40% 以上。

隔膜是锂电池材料中技术壁垒最高的环节,影响锂电池的轻量化和安全性,国内目前主要有恩捷股份、中材科技、星源材质三家厂商,累计市场份额约60%,中材科技市占率为12.8%,仅次于恩捷股份。

2020年上半年实现湿法隔膜销售收入2.37亿元, 海外销售占比约 15%。

其中,子公司中材锂膜2019年隔膜出货量约1.6亿平米,2020 年上半年实现营收8440万元,净利润1037万元。子公司湖南中锂实现营收1.5亿元,净利润-1956万元。

公司锂膜业务先做大后做强,处于加速扩张期,海外业务+涂覆膜+7um隔膜将是未来成长的三大动力,7um湿法隔膜已在行业率先实现量产量销,同时5um隔膜正处批量供货前夜。

经测算9月隔膜销量已超5000万平,三季度锂膜业务扭亏为盈,目前锂膜业务处于出货量、利润、估值的三重拐点,中长期有望贡献稳定盈利。

风电和锂电是国家大力发展的新能源,中材科技可以说站在风口上,目前趋势良好,展现出中长期投资价值。

参考研报:西南证券《中材科技的认知差:成长的玻纤,拐点的锂膜》