摘要

在2023年6月13日发布的研究报告《能源下半年展望:于低谷处寻转机》中,我们提出或不必对下半年的能源市场过于悲观,供给主动性调节和需求季节性增量均可能成为向上转机,可以看到,原油价格筑底回升,欧洲气价中枢也因供应风险和旺季临近而如期上移。在全球化石能源消费强度仍处于平台期之际,我们判断资本开支长期不足导致的产能瓶颈或还并非迫在眉睫,能源市场或尚不具备结构性牛市特征,中场故事延续之际,产量调节或将主导能源价格分化。

展望2024年,我们对能源市场维持乐观态度,内部排序为石油>煤炭>天然气,对应OPEC+产出逐步释放和美国增产速度放缓或使短缺格局延续,地缘局势下的原油供应风险仍存;煤炭核增产能释放放缓叠加需求韧性,2H24动力煤基本面或将由松转紧;天然气格局重塑并非易事,LNG液化产能扩张虽有望提升供应弹性,需求旺季的供应紧张风险仍存。

石油:寻求供需配速最优解

2023年下半年,OPEC+主动减产为供应过剩踩下“刹车”,石油市场转为短缺格局,原油价格筑底回升。展望2024年,我们认为石油市场或仍将延续供需错配下的中场故事,需求增长面临降速之际,产能瓶颈并非迫在眉睫,产量主动配速或将继续。基准情形下,我们预计2024年全球石油基本面或存在约60万桶/天的短缺,沙特超额减产的逐步放松和美国原油产量的增速放缓或导致供应上行斜率低于需求,基本面或持续处于相对紧张状态。从库存路径的推演来看,我们预计OECD原油库存或在2024年持续处于历史同期偏低区间,较2023年库存路径进一步下移。

我们认为石油市场供需配速的最终结果或为原油价格在有效区间内寻得最优解,区间下限或为供给侧的边际成本,上限或为触发需求负反馈的价格边界。基准情形下,我们预期2024年布伦特油价中枢或在90美元/桶,季度中枢分别为87.5、85、90、95美元/桶。风险提示方面,正如我们在2023年度展望中高估了欧美对俄制裁所引发的供应冲击,我们认为对2024年石油需求的谨慎判断或仍有不确定性。若美国经济增长延续韧性,或者欧洲需求筑底修复,抑或是新兴需求主体贡献了更多增量,驱动石油需求超预期扩张,我们提示或为油价带来超预期的上行风险。

天然气:格局重塑并非易事

2022年俄乌冲突对全球天然气供需格局产生深刻影响,全球气价中枢大幅抬升,价格波动明显加剧。LNG贸易既是欧洲基本面结构失衡的外溢通道,也是供需格局重塑过程中的调剂手段,在全球天然气市场平衡中的重要性有所提升。即使高价格对需求形成压制,近两年欧洲、亚洲对LNG进口的需求竞争却日益激烈,我们预计2024年LNG液化产能扩张或使LNG的供给弹性边际放松,但格局重塑下的再均衡之路或也并非易事。

往前看,我们认为欧洲对LNG进口的高依赖或使得其供给来源和供需平衡仍存较高不确定性,今冬高库存并非“高枕无忧”,欧洲仍需在取暖季增加LNG进口。除非暖冬助力再现,我们预期荷兰TTF气价中枢或在4Q23-1Q24上移至18-20美元/百万英热。再往前看,随着需求步入淡季,我们预期2-3Q24荷兰TTF气价中枢或降至8-10美元/百万英热,市场平衡和气价或仍将对供应风险保持高敏感状态。美国方面,高产量或使基本面不存在结构性短缺压力,今冬天气仍为核心变数,我们预计4Q23-1Q24 NYMEX HH气价中枢或在3.5美元/百万英热附近。2024年LNG出口产能上线或使供需格局边际趋紧,叠加生产成本或推高价格底部支撑,我们预计2-3Q24美国气价中枢或在3.0-3.5美元/百万英热。

动力煤:中枢回升

展望2024年,我们预计经济增长韧性或仍将支撑用电需求;财政政策加持叠加出口回暖,用电弹性系数较高的第二产业或将相对受益,从而提升GDP的能耗强度;火电份额可能继续缩小,但明年可能仍有增长。非电用煤消费也有一定支撑。供给侧,在存量产能潜力充分挖掘后,新增产能的增长空间可能面临一定掣肘。在煤价回归合理区间后,安监压力也再次加码,我们预计2024年原煤及动力煤产量微幅增长。供需缺口将通过进口或是库存去化来弥补。

往前看,我们预计明年国内动力煤的基本面或从下半年开始由松转紧,特别是在三季度或有一波较为明显的库存去化。2024年全年市场煤价格中枢或将维持在900元/吨以上,我们对明年四个季度动力煤市场价格的判断是950、900、1050、1000元/吨。

正文

石油:寻求供需配速最优解

产能瓶颈未至,2024年石油市场仍为供需错配

全球石油市场在2023年结束了疫后长达三年的趋势性行情,回归阶段性波动。从基本面来看,供需两侧的趋势性预期均在证伪之后得以修正。一方面,石油需求从缺口修复回归内生驱动,未能延续高速增长。据我们测算,虽然2023年全球石油消费仍受益于中国缺口修复和欧美航油复苏而录得2.3%左右的同比增速、高于2022年2.1%(《中国石油需求:恢复式增长进行时》),OECD石油需求增长的乏力却也已经显现,我们预计2023年OECD石油需求增速或降至0.1%,远低于2022年2%和2021年的6.6%。另一方面,地缘风险趋于缓和,供应不确定性下降,也使得曾在2022年主导油价波动的风险溢价得以出清,与我们在2023年度展望中的预期有所偏差。

2023年上、下半年原油价格走势明显分化,产量调节成为关键拐点。受制于供需格局延续过剩、地缘溢价出清和需求悲观预期,油价在1H23一度跌破成本支撑(《石油:悲观预期仍待验证》)。截至2023年中,布伦特油价从年初的85-90美元/桶下移至70-75美元/桶。在《能源2023下半年展望:于低谷处寻转机》中,我们提出或不必对下半年的石油市场过于悲观,供给主动调节将适配需求降速,过剩格局或不宜线性外推。可以看到,OPEC+主动减产为过剩格局踩下“刹车”,在沙特于年内继续执行额外减产、伊朗原油增产目标未如期兑现之际,我们预计3-4Q23全球石油市场或存在约120万桶/天的缺口(《石油:短缺格局或将延续》),支撑布伦特油价中枢回升至85-90美元/桶。全年来看,我们测算全球石油供应同比增速或降至1.6%,远低于2022年的4.8%,其中主要是OPEC原油产量同比下降约1.2%。

图表:2023年石油市场回归供需错配下的阶段性行情

资料来源:彭博资讯,中金公司研究部

展望2024年,我们认为首先需要判断的问题是,石油市场是重返趋势性行情,还是延续基本面定价下的阶段性走势。在2023年11月8日发布的《大宗商品2024年展望综述:中场故事待续》中,我们将2020年至今的大宗商品市场归纳为宏观驱动的上半场和基本面定价的中场阶段。截至2023年末,石油市场或已处于价格筑底之后的中场阶段,等待趋势上行的下半场行情开启。从上一轮超级周期的经验来看,结构性牛市或需兼具供给趋势向下和需求趋势向上的双重条件。

图表:全球石油人均供应与人均GDP;全球石油人均消费与人均GDP

资料来源:BP,世界银行,中金公司研究部

我们认为上游投资不足或已为石油市场的结构性牛市形成了供应侧的必要条件。2015年以来,全球油气上游投资强度持续下降,据IMF统计,2021年全球油气投资占GDP比重约为0.38%,远低于2014年的0.88%,我们根据IEA统计的上游投资数据估算这一比重在2022年并未明显抬升。即使疫情后频繁的供需错配和2022年的俄乌局势使得传统能源价格大幅抬升,上游企业的资本开支仍维持相对谨慎,我们认为其中既有企业微观层面对于股东分红和优化资本结构的需要(表现为筹资现金流大幅流出),也有绿色转型的宏观大势下能源体系投资流向的系统性变迁。

图表:2015年以来全球油气投资强度持续下降;疫情后,主要能源企业资本开支仍维持谨慎

资料来源:IEA,FactSet,中金公司研究部

但从需求侧来看,我们认为2024年石油产能瓶颈或非迫在眉睫,结构性牛市开启的条件还并不充分。全球石油需求是新旧迭代的成长曲线,因而需求增长的趋势向上既可能依赖于存量需求主体的增量贡献,例如以欧美国家为代表的OECD地区和自2000年以来受益于工业化提速的中国需求;也可能寄希望于以印度为代表的新兴需求主体。但就2024年而言,我们认为需求增长仍面临降速压力。一方面,存量需求的内生逆风仍存,例如欧美石油需求或仍面临货币紧缩的滞后考验、中金宏观组预计2024年美国GDP实际增速或降至1.6%,国内油品需求增长也面临着缺口修复结束后的降速压力、中金宏观组预计2024年我国社零总额同比增速或降至5.8%;另一方面,新生需求增量可期,我们预计印度石油消费增速有望再度提升,但或不足以支撑需求总量整体向上突破。

展望2024年,我们认为全球石油市场或仍将延续供需错配下的中场故事,需求增长降速之际,产能瓶颈并非迫在眉睫,产量或继续主动配速,石油市场仍将在动态调节之中寻求价格与平衡的最优解。

需求增长或面临降速压力,非OECD支撑延续

我们预计2024年全球石油需求同比增速或降至1.1%(2023年为2.3%),对应110万桶/天左右的同比增量。其中,非OECD国家仍为增长主力,印度需求或再度提速扩张,中国需求增长或边际降速、但仍有望贡献重要增量。相较之下,我们预期OECD石油需求或面临同比收缩压力,欧洲需求延续偏弱、降幅可能小幅收窄,美国需求压力或在下半年更为明显。环比走势来看,我们认为2024全年石油需求或仍呈现前低后高的季节性趋势。

图表:全球石油需求增长或在2024年面临降速压力

资料来源:IEA,国家统计局,海关总署,Haver,中金公司研究部

OECD石油需求:内生动能放缓,航油支撑减弱

3Q23欧美驾驶旺季的如期兑现或成为石油基本面转为短缺的助力因素之一(《石油:过剩出清在途,需求增量助力》)。据IEA数据,3Q23 OECD石油需求环比二季度增加约39万桶/天,其中航空煤油贡献了21万桶/天左右的环比增量。2H23美国经济韧性延续,个人实际消费维持较高增速,也对汽油等成品油需求形成支撑,相对好于我们在半年展望中的预期。据EIA高频数据,四季度以来美国石油需求的季节性回升已有所显现,美国成品油库存转为去化。我们预计4Q23 OECD石油需求或同比+0.5%,2023年全年OECD石油需求或同比+0.1%,较2022年的2%和2021年的6.6%明显放缓。

图表:2021-23年OECD石油需求增速大幅放缓;欧美航油需求恢复贡献同比增量

资料来源:IEA,中金公司研究部

往前看,我们预期2024年OECD石油需求或同比收缩约0.02%。一方面,内生增长压力显现,中金宏观组预计2024年美国实际GDP增速或从2023年的2.4%降至1.6%,减速压力或在2H24更为明显,我们预计2024年美国石油需求同比增速或降至0.14%(2023年预计为0.36%);IMF预计2024年欧元区实际GDP增速或边际抬升至1.23%、仍远低于2014-2019年的平均水平,我们预计2024年OECD欧洲石油需求同比增速或抬升至-0.08%(2023年预计为-0.37%)。

另一方面,作为欧美石油需求的“最后拼图”,航空煤油是2023年欧美需求增长的来源之一,特别是在经济增长明显趋弱的欧洲地区。随着欧美航油消费缺口修复接近尾声,我们预期其增量贡献或将减弱。据IEA数据,3Q23 OECD航油需求已恢复至2019年同期的94%左右。

图表:美国GDP实际增速与石油需求增速预测;欧元区GDP实际增速与石油需求增速预测

资料来源:IEA,IMF,中金公司研究部

非OECD:从恢复式增长到内生性驱动

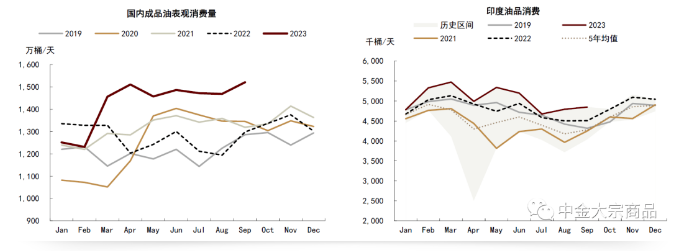

以中国、印度为代表的非OECD国家如期成为了2023年全球石油需求增量的主要来源。1-9月,中国成品油表观消费累计同比+12%,印度石油需求累计同比+5.6%。我们测算2023年全年非OECD石油需求或同比+4.1%,中国成品油表观需求受益于低基数而有望贡献100-150万桶/天的同比增量,印度约30万桶/天的需求增量则主要来自于经济高增长。

图表:中国成品油表观消费;印度成品油消费

资料来源:国家统计局,海关总署,Haver,中金公司研究部

往前看,我们预计2024年非OECD石油需求同比增速或降至2.0%左右,减速主要源于中国石油需求完成缺口修复后的增速放缓,中金宏观组预计2024年我国实际GDP增速或达5%,我们预计石油需求增速或降至3.7%左右。相较之下,印度石油需求增长有望再提速,在《印度商品需求:机会与挑战并存》中,我们测算2022-25年印度石油需求CAGR或达6.8%,预计2024年印度石油需求增速或达6.5%左右,贡献全球约31%的石油需求增量。

图表:中国GDP实际增速及石油需求增速预测;印度GDP实际增速及石油需求增速预测

资料来源:国家统计局,海关总署,Haver,中金公司研究部

产量调节或适配需求降速,地缘不确定性仍存

我们预计2024年全球石油供应同比增速或降至0.7%(2023年为1.6%),增速放缓或主要来自美国原油增产渐近尾声。对于OPEC+,我们预期产量协议的约束仍存、例如俄罗斯产量或面临配额下调压力,但由于短缺格局已经形成,沙特在2023下半年额外削减的产量有望逐步释放,OPEC+剩余产能空间或也显示产能瓶颈并非迫在眉睫。对于可能受地缘局势影响的原油产量,我们保持中性判断,但地缘风险或仍是原油供给侧的核心不确定性。此外,我们提示以巴西、圭亚那为代表的中南美国家的海上油田产出增量或值得关注。

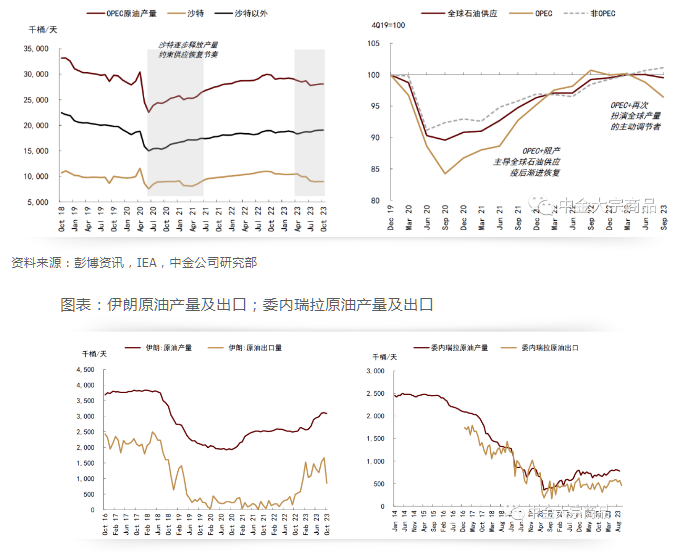

OPEC+供给有望逐步释放,产能仍存剩余空间

2023年5月起,OPEC+开启新一轮减产周期,沙特、伊拉克、阿联酋、科威特等8个协议国合计下调协议产量约115.7万桶/天,以应对原油价格在2Q23跌破中东主产国的财政盈余平衡线(《OPEC+减持:趋于过剩的第一脚“刹车”》)。俄罗斯也将今年3月开始的50万桶/天自愿减产延长至2023年底。随后,沙特从7月起开始执行100万桶/天的额外减产,并在9月产量会议上将之一次性延长至2023年底,使得全球石油基本面的短缺格局得以在年内延续(《石油:短缺格局或将延续》)。截至10月,OPEC+产量协议纪律良好,沙特原油产量维持在900万桶/天附近、如期达成自愿减产目标。我们测算由于OPEC+的主动减产,叠加需求季节性增量如期兑现,3-4Q23全球石油市场存在约120万桶/天的供应缺口。

图表:OPEC+于2023年5月开启新一轮减产周期,产量协议执行情况较好

资料来源:彭博资讯,OPEC,中金公司研究部

在2023年6月的产量会议上,OPEC+协议国将2024年全年的协议产量目标设定为4058.4万桶/天,低于2023年5-12月的协议产量约11.5万桶/天(不考虑沙特的额外减产),显示OPEC+对油价的长期支撑决心。综合OPEC+对于市场价格(IMF当前预计2024年中东主产国财政平衡油价的边际位置约为85美元/桶)和市场份额的诉求,我们认为OPEC+的产量约束或在2024年延续。但与2021年类似,由于短缺格局已经形成,我们认为沙特自愿削减的原油产出或在2024年逐步释放,以维系一定的供应紧张和较高的原油价格;相较之下,我们认为OPEC+进一步收缩产量的必要性或已较为有限。往前看,我们预计2024年OPEC原油产量或同比增加约0.1%至2860.5万桶/天,其中假设沙特原油产量逐步释放、并于4Q24回升至1000万桶/天。此外,我们对伊朗、委内瑞拉等国原油产量维持中性判断。

图表:2021年沙特约束OPEC+复产节奏,并主导全球石油供应疫后的渐进式恢复

资料来源:彭博资讯,中金公司研究部

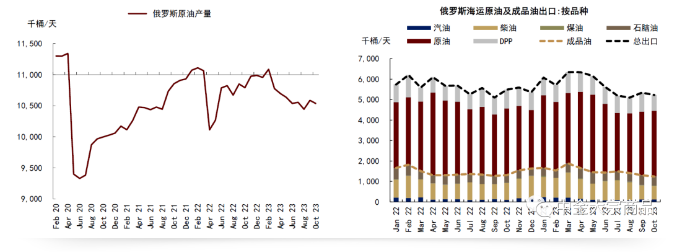

从OPEC+的产量配额约束来看,我们提示俄罗斯原油产出或在2024年面临收缩压力。俄罗斯在2023年3-12月进行了50万桶/天的主动减产,截至10月,原油产量约为1050万桶/天,达成减产目标并基本维持稳定。贸易供应方面,欧美对俄罗斯海运原油及成品油的出口制裁影响有限,2023年10月俄罗斯海运原油及成品油出口约522.6万桶/天,较俄乌冲突前减少约50万桶/天、其中主要为成品油。此外,俄罗斯至欧洲的管道原油出口较俄乌冲突前累计下降约50万桶/天,整体来看,俄油贸易供应较俄乌冲突前已减少约100万桶/天。往前看,根据OPEC+于2023年6月发布的协议产量,2024年俄罗斯产量配额或下调至995万桶/天,我们预计2024年俄罗斯原油产量或降至1000万桶/天左右。

图表:俄罗斯原油产量;俄罗斯海运原油及成品油出口

资料来源:彭博资讯,汤森路透,中金公司研究部

图表:俄油海运出口较俄乌冲突前减少约50万桶/天;俄罗斯至欧洲管道原油减少约50万桶/天

资料来源:ENTSOG,汤森路透,中金公司研究部

从产能角度来看,我们认为与疫情前产量高点相比,以沙特为主的OPEC+产油国仍存在较为可观的剩余产能空间,在前述产量假设下,我们测算2024年OPEC+剩余产能约为613万桶/天,其中沙特约有197万桶/天、俄罗斯约有145万桶/天。因而就2024年而言,我们认为全球原油供给侧的产能瓶颈问题或并非迫在眉睫,市场仍处于产量调节下的供需配速阶段。

图表:OPEC+剩余原油产能空间测算:基于历史产量高点和产量预测

资料来源:彭博资讯,OPEC,中金公司研究部

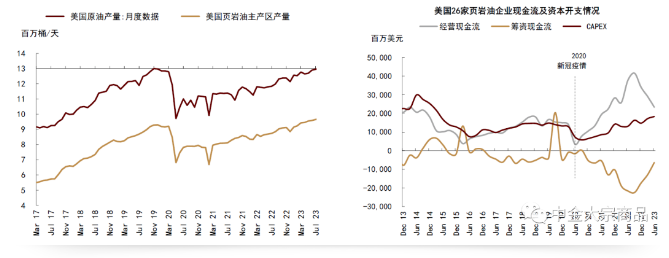

美国油企资本开支预计降速,快速增产或近尾声

据EIA数据,2023年1-8月美国原油产量录得1277万桶/天,累计同比提升约9%。截至8月,美国原油产量已达到1305万桶/天、回到疫情前高点,其中,页岩油主产区的原油产量达到9680万桶/天、为2007年以来的单月新高。在2023年5月21日发布的研究报告《页岩油:偿债少近忧,增产或可期》中,我们提出随着实际资本开支修复,2023年美国页岩油增产或可期。目前来看,1H23美国26家页岩油样本企业资本开支同比+24%左右,高于12%左右(我们于2023年5月统计)的资本开支计划增速,支撑美国原油增产提速。

图表:美国原油产量及页岩油主产区产量;截至2Q23,页岩油企业资本开支恢复明显

资料来源:EIA,FactSet,中金公司研究部

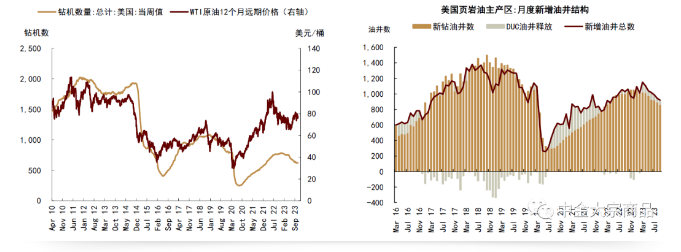

由于原油价格在2Q23一度跌破页岩油的边际成本(我们测算约在75-80美元/桶),美国石油活跃钻机数开始下滑,截至11月初,贝克休斯数据显示美国石油活跃钻机数已较4月末累计减少约18%。我们认为活跃钻机数下降对美国原油产量的约束或从4Q23开始显现,并预计产量或持平于1304万桶/天附近。往前看,据彭博数据,2024年23家页岩油样本企业资本开支增速或降至2.3%左右,美国原油产量增长空间或受抑制,我们判断美国石油活跃钻机数量或有望企稳、但大幅增加或待2Q24,叠加DUC井接近低位、释放或维持低速,我们预计2024年全年美国原油产量或达1300万桶/天左右,同比+1.1%。

图表:2Q23油价跌破成本支撑,活跃钻机数下降;美国新增油井数持续下降

资料来源:彭博资讯,贝克休斯,IEA,上市公司公告,中金公司研究部

图表:美国DUC井存量已接近历史低位;我们预测2024年美国原油增产速度或将放缓

资料来源:EIA,中金公司研究部

南美海上油田的产出增量或值得关注

我们认为位于巴西、圭亚那等南美国家的海上油田或在2024年贡献一定增量。巴西方面,2023年3月,巴西能源部计划推出Potencializa E&P规划[1],计划到2029年将巴西原油产量提高至540万桶/天。据IEA数据,2023年巴西原油产量约为334万桶/天,同比+10%。往前看,我们预计2024年巴西原油产量或达364万桶/天,30万桶/天左右的同比增量主要源于Mero-3[2]、Buzios-6[3]和Bacalhau[4]油田项目中的新增FPSO(海上浮式生产储油轮)上线。圭亚那方面,随着埃克森美孚的Liza一期、二期海上项目在2023年均实现完全投产,据IEA数据,2023年圭亚那原油产量或达39万桶/天。据埃克森美孚计划,Payara项目或于2023年底投产[5],我们预计或有望在2024年为圭亚那的原油产量带来约20万桶/天的增量。

图表:巴西原油产量及预测;圭亚那原油产量及预测

资料来源:IEA,上市公司公告,中金公司研究部

短缺格局延续,寻求有效区间内的价格最优解

供需平衡:延续短缺格局

基于以上供需分析,基准情形下,我们预计2024年全球石油基本面或存在约60万桶/天的短缺,沙特产出增量的逐步释放和美国原油产量的增速放缓或导致供应上行斜率低于需求,供应或持续处于相对紧张状态。环比来看,我们预计石油需求的季节性趋势仍有望兑现,非OECD需求或对冲OECD经济走弱对2H24需求季节性增量的抑制,驱动全球石油供需缺口在1H24收缩、并在2H24再度走阔。从库存路径的推演来看,我们预计OECD原油库存或在2024年持续处于历史同期偏低区间,较2023年库存路径进一步下移。

图表:2024年全球石油供需及季度供需缺口测算;2024年OECD原油库存或处于历史偏低区间

资料来源:IEA,中金公司研究部

最优求解:边际成本和负反馈边界提供价格有效区间

价格判断方面,我们认为石油市场供需配速的最终结果或为原油价格在有效区间内寻得最优解,区间下限或为供给边际成本,上限或为触发需求负反馈的价格边界。就2024年而言:

有效区间下限:当油价跌破80-85美元/桶,或会触发供给主动调节

与2023上半年类似,我们认为原油价格的底部支撑或取决于边际成本位置。例如在2Q23布伦特油价跌破75美元/桶后,OPEC+主动减产以出清基本面过剩,同时美国石油活跃钻机数也开始下降,驱动原油价格在2H23回升。往前看,综合北美页岩油样本企业边际成本曲线和中东主产国的财政盈余平衡价格,我们测算2024年原油边际成本或在80-85美元/桶区间,或为布伦特油价有效区间提供下限。

图表:页岩油企业成本曲线测算;2024年中东主产国财政盈余平衡油价预测

资料来源:FactSet,IMF,中金公司研究部

有效区间上限:当油价上破100美元/桶,或会触发需求负向反馈

我们基于1986年以来全球油品需求的季度数据,搭建了测算油品需求对原油价格“负反馈”效果的计量模型。在对经济增长、通胀水平、所处年份等进行了控制后,我们发现在5%的显著水平下,油品需求对原油价格呈现显著的负相关性,每当原油价格上涨1%时,全球油品需求则会相应减少0.02%。

而这种“负弹性”在原油价格处于不同区间时会有所不同。通过引入价格绝对水平区间的虚拟变量,我们发现在原油价格低于80美元/桶时,1%的油价上涨会使油品需求损伤0.018%,而当油价进一步上升,提高至80-90美元/桶和90-100美元/桶区间时,油品需求对油价上涨的敏感度会有所下降,1%的油价涨幅仅会造成油品需求损伤0.008%和0.005%,这也与绝大多数商品所适用的需求曲线结构相匹配,即随着价格升高,其对需求的损伤效果会逐渐减小,而需求也会越来越接近最低水平。但我们发现,油价超过100美元/桶会对油品需求造成严重打击,1%的油价涨幅会使油品需求减少0.025%,即在油价超过100美元/桶后,会使维持生产活动和居民生活所需的最低油品需求水平有所下移,我们认为或为原油价格的有效区间上限。

可以看到,在2022年俄乌冲突触发原油“断供恐慌”之际,油价及成品油价格走高对OECD油品需求形成明显压制,例如2022年7-9月的美国驾驶旺季汽油需求明显不及预期,我们的测算模型显示高价格或为主要原因之一(《石油:过剩出清在途,需求增量助力》)。

价格预测:2024年布伦特油价或维持高位

基准情形下,我们预期2024年布伦特油价中枢或在90美元/桶,上半年价格中枢回落、但仍保持在边际成本上方,下半年价格中枢上行、但或不至触发需求负反馈,1-4Q24布伦特价格季度中枢分别为87.5、85、90、95美元/桶。

风险提示方面,正如我们在2023年度展望中高估了欧美对俄制裁所引发的供应冲击,在本次展望报告中,我们对2024年的石油需求持谨慎态度,而若美国经济增长延续韧性,或者欧洲需求筑底修复,抑或是新兴需求主体贡献了更多增量,驱动石油需求超预期增长,我们提示或为油价进一步走强的风险来源。

图表:基准情形下的石油供需平衡及布伦特油价中枢预测

资料来源:IEA,彭博资讯,中金公司研究部

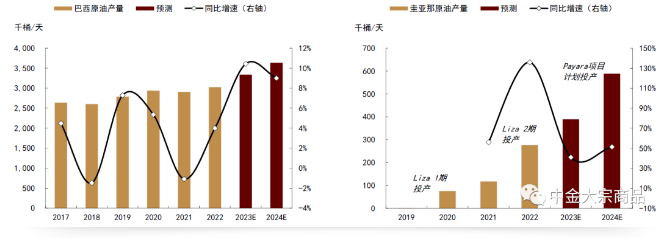

天然气:格局重塑并非易事

供需格局正在重塑,结构失衡仍待调剂

2022年俄乌冲突对天然气供需格局产生深刻影响,全球气价中枢大幅抬升,价格波动亦明显加剧。截至2023年11月,俄罗斯至欧洲的PNG流量基本处于“断供”状态,且随着途经乌克兰的天然气管道合同将于2024年底到期,俄罗斯至欧洲PNG或在2025年正式归零。对于定价区域平衡的天然气市场来说,连接各地区的LNG贸易既是欧洲基本面结构失衡的外溢通道,也是供需格局重塑过程中的调剂手段,在全球天然气市场平衡中的重要性有所提升。

虽然高价格对需求形成压制,但近两年欧洲、亚洲对LNG进口的需求竞争却日益激烈,我们预计液化产能的有限扩张或使LNG供给弹性边际放松,但格局重塑下的再均衡之路或也并非易事。因而往前看,我们认为欧洲对LNG进口的高依赖或使得其供给来源和供需平衡持续存在较高不确定性,欧洲气价或延续历史偏高区间,此外,美国LNG出口增量和生产成本抬升或推高美国气价的底部支撑。

图表:地缘局势引发外生冲击,全球天然气价格剧烈波动

资料来源:汤森路透,中金公司研究部

LNG供应份额提升,液化产能预计有限扩张

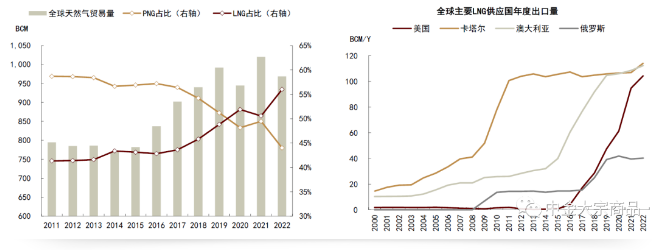

2020年以来,LNG在全球天然气贸易量中的占比首次超过PNG,并在近几年持续提升。据BP数据,2022年全球LNG在总贸易量中的占比达到56%,总规模到达5424亿立方米/年,同时由于俄罗斯PNG大幅下滑,PNG的占比降至44%、总规模降至4261亿立方米/年。LNG出口增量主要来自美国,相较之下,2019年以来卡塔尔、澳大利亚、俄罗斯等主要LNG供应国的年度出口量基本稳定。

图表:LNG在全球天然气贸易中的占比提升;2019年以来全球LNG出口增量主要来自美国

资料来源:BP,中金公司研究部

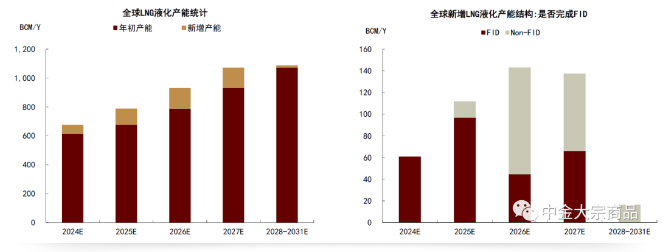

LNG供应弹性会受到液化产能的制约。由于高价格刺激,据汤森路透数据,2024-25年全球液化扩产速度有望加速。截至2023年末,全球LNG液化产能约为6154亿立方米/年,当年新增产能仅有印尼的Tangguh T3、产能约为51.7亿立方米/年。往前看,汤森路透统计数据显示,2024-25年全球液化产能有望加速上线,截至2023年11月,可统计的2024年预计新增产能约为610亿立方米/年,且已尽数完成FID;2025年预计新增产能约1120亿立方米/年,其中完成FID的占比约为87%。从2024年的新增液化产能分布来看,其中约300亿立方米/年位于美国、180亿立方米/年位于俄罗斯;2025年新增产能则主要位于卡塔尔和美国。

图表:据路透统计,全球LNG液化产能或有限扩张;据路透统计,近两年新增项目大多完成FID

资料来源:汤森路透,中金公司研究部

图表:据路透统计,2024-27年全球已完成FID的计划新增液化产能来源国

资料来源:汤森路透,中金公司研究部

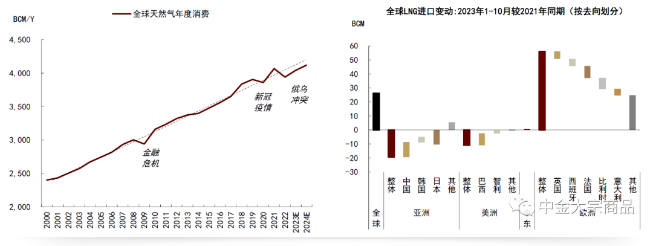

高价格压制终端消费,但地区间对LNG的抢夺升温

高价格刺激供给侧产能扩充的同时,也对天然气的终端需求形成负反馈压制。全球天然气需求常年保持着较为稳定的增长趋势,据BP数据,2011-2019年平均增速约为2.4%。2022年全球天然气消费同比-3.1%,与2008年金融危机和2020年新冠疫情时期类似。据IEA预测,2023-24年全球天然气或仍低于长期增长路径,其中直面供应冲击的欧洲地区,以及南美洲等价格敏感型国家的需求或受到明显抑制。但供应冲击使得全球市场对LNG的进口需求并未降温,特别是欧洲地区,在2022-23年通过抢夺大批LNG现货以填补俄罗斯PNG供应缺口。

图表:全球天然气消费长期路径;全球LNG进口去向

资料来源:BP,IEA,汤森路透,中金公司研究部

LNG进口同样受到再气化产能的制约,据汤森路透数据,截至2023年末全球再气化产能约为1.4万亿立方米/年,其中约20%位于欧洲、54%位于亚洲,相较于实际贸易量和LNG液化产能,全球LNG接收产能存在明显过剩。往前看,据汤森路透统计,2023-24年亚洲、欧洲等地仍计划增加LNG接收产能约1880亿立方米/年(仅包含在建产能),已批准但并未建设的预计产能约为560亿立方米/年,或体现欧洲、亚洲等LNG进口国需求增长的较强预期。

图表:全球LNG再气化在营装置分布;据路透统计,未来两年再气化新增产能可观

注:截至2023年11月可统计的在营产能(左图)

资料来源:汤森路透,中金公司研究部

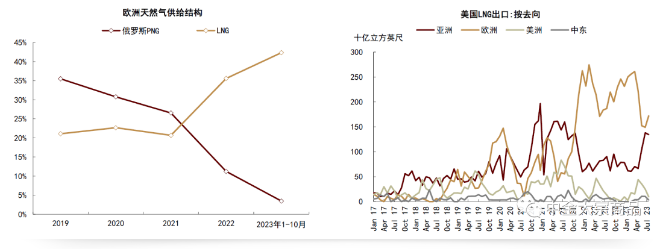

贸易格局深刻变革,欧洲或长期依赖LNG进口,美国供给侧话语权提升

往前看,在全球天然气市场贸易格局深刻变革之际,我们认为欧洲市场的结构失衡仍需依赖LNG贸易的调剂,可以看到,2023年1-10月欧洲天然气供应中LNG的占比已从2019年的21%提升至42%。欧洲对LNG的需求增量也会影响亚洲和美洲的市场平衡,挤压亚洲LNG进口货源的同时,也会推升美国LNG的出口需求。平衡重塑之际,我们认为全球天然气价格或将于相对高位延续高波动状态。

图表:LNG在欧洲供给结构中的占比提升;美国LNG出口去向

资料来源:汤森路透,欧盟统计,ENTSOG,EIA,中金公司研究部

欧洲天然气:LNG高进口仍为平衡关键

2023年淡季回顾:需求疲弱助力补库,供应扰动推升气价

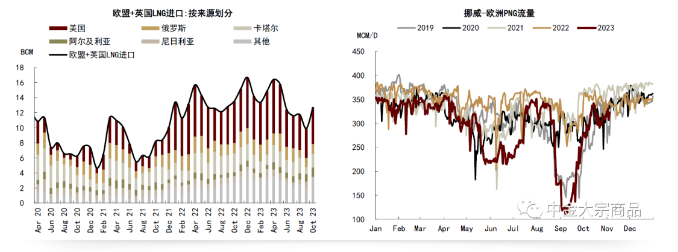

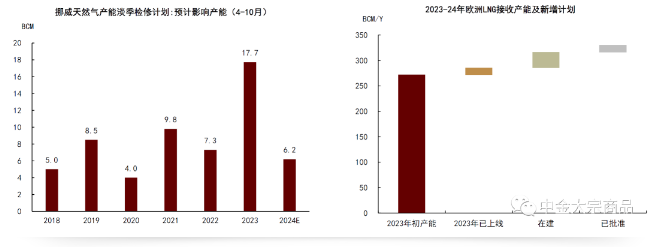

在2023年6月13日发布的研究报告《能源2023下半年展望:于低谷处寻转机》中,我们提出在俄PNG缺口持续之际,下半年欧洲气价仍将对基本面的边际趋紧压力较为敏感,例如欧亚天然气价差消除为欧洲LNG进口带来的减量压力、挪威产能检修的影响或在3Q23再显。目前来看,以上判断均已兑现。其中,欧洲LNG进口自今年6月开始大幅下降,并于9月降至2022年以来单月低点;挪威至欧洲PNG从8月下旬开始下滑,并于10月中才恢复至正常水平。供应边际趋紧驱动欧洲气价环比走高,荷兰TTF气价在3Q23如期上移至10-15美元/百万英热区间,与我们在半年展望中的预期一致。

图表:欧洲LNG进口在今年6-9月持续下降;3Q23挪威产能维修影响PNG供应

资料来源:ENTSOG,汤森路透,中金公司研究部

截至11月初,欧洲天然气库存填充率达到99.5%左右,处于历史同期高位。与我们在2023年4月16日发布的淡季展望《欧洲天然气:供应难题未解》中相比,2023年欧洲天然气的淡季消费较我们判断的更为疲弱。据汤森路透数据,2023年4-10月(SUM23)欧洲11国天然气消费累计同比-8%左右,较5年均值(2017-2021年)减少约23%。结合欧盟统计局数据,我们预计SUM23欧盟及英国天然气消费量合计约为1712亿立方米,低于我们预期的1900亿立方米。

分部门来看,2023年4-10月欧洲天然气需求较5年均值的差值中,工业用气需求疲软仍为主要拖累、占比约44%,其次为住宅和商业需求、占比约32%,以及电力部门、占比约24%。其中,工业用气的疲弱程度远超我们此前的预期,除了欧洲工业需求整体仍维持低迷,据IEA分析,减产(占比50%)和能源替代(占比30%)是2022/23年度欧洲工业用气减量的主要来源,目前来看,部分产能关停或产业链转移或使得部分工业用气难以恢复,例如欧洲的电解铝产能在今年仍未复产。

图表:欧洲天然气库存已升至历史高位;2023年需求淡季欧洲天然气消费延续疲弱

资料来源:GIE,汤森路透,中金公司研究部

虽然需求疲弱对库存修复形成支撑,但我们看到在俄罗斯PNG缺口持续之际,欧洲天然气供需平衡仍处于较为脆弱的状态。例如在今年8月,澳洲LNG出口装置罢工事件便对欧洲气价形成短时推升,如我们在《欧洲天然气:短缺压力渐行渐近》中所分析的,澳洲LNG出口减量对欧洲市场平衡的影响或相对有限,但由于仍高度依赖LNG进口、特别是LNG现货进口,欧洲天然气价格或对供应风险维持高敏感状态。

2023/24年取暖季:平衡取决于LNG进口和天气变数

展望2023/24年取暖季(11月-次年3月),我们认为高库存起点或不意味着“高枕无忧”,天然气消费结构的季节性或使得以工业、电力为主的淡季消费表现不宜线性外推至以取暖需求为主的旺季消费。可以看到,2022/23年取暖季欧洲天然气消费超预期下滑的核心驱动也是超季节性的暖冬天气,而非主动降需。

图表:欧洲天然气消费结构也具备明显季节性;2022/23年取暖季需求下降主要因为暖冬天气

资料来源:欧盟统计局,IEA,中金公司研究部

在2022年9月18日发布的研究报告《欧洲天然气:再平衡,非坦途》中,我们对欧洲天然气消费进行了分拆及预测,我们认为天气表现或仍为决定今冬欧洲天然气需求的关键变量,并依据气温设定三种情形,测算今冬欧洲三个主要部门需要多少天然气:

住宅和商业部门:我们使用HDD指数构建拟合模型,并综合考虑了2022年以来节省措施、能源替代对取暖需求的额外影响。我们将正常气温表现设定为基准情形,即假设今冬欧洲气温与2017-2021年平均水平相当,测算WIN23/24(2023年11月-2024年3月)欧洲住宅和商业部门或需约1324亿立方米天然气,同比+9%、较5年均值-10%,反映约束措施对需求的压制。偏暖情形下,我们假设欧洲气温与2022年相当,即WIN23/24需求约为1215亿立方米,同比持平、较5年均值-18%。偏冷情形下,我们假设欧洲气温与2020/21年相当,WIN23/24需求约为1397亿立方米,同比+15%、较5年均值-6%。

工业部门:我们预计欧洲工业需求或延续偏弱,WIN23/24总用气约为580亿立方米左右,较5年均值减少约18%。部分行业的需求改善迹象初露端倪,例如欧洲炼厂使用LPG替代天然气的需求有所下降,我们预期欧洲工业用气需求或有望筑底。

电力部门:我们预计WIN23/24欧洲电热转换用气约为437亿立方米左右,同比-2%、较5年均值下降约14%,主要反映欧洲电力需求维持低迷。

综合以上判断,我们预计基准情形下,WIN23/24欧洲天然气需求约为2341亿立方米,同比+5%,较5年均值下降约13%,也意味着欧盟15%的用气削减目标基本有望达成[6]。此外,我们测算在偏冷情形和偏暖情形下,WIN23/24欧洲天然气需求或约为2423和2234亿立方米。

图表:欧洲天然气需求路径情形推演

资料来源:欧盟统计局,汤森路透,中金公司研究部

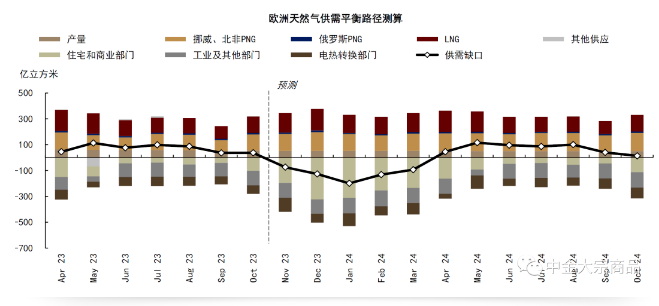

供应方面,我们预计WIN23/24欧洲天然气供应或同比小幅收缩,其中PNG或维持稳定,自有产量小幅下滑,LNG进口或仍为重要增量:

自有产量:英国产能下滑及新增项目有限或继续制约天然气产量,叠加荷兰Groningen气田关停,我们预计WIN23/24欧洲天然气产量或下滑约25%。

PNG进口:随着挪威检修季结束,北非、俄罗斯至欧洲的PNG流量基本稳定,我们预计今冬欧洲PNG进口或与去年同期持平,WIN23/24期间俄罗斯PNG约为53亿立方米、挪威和北非PNG约为659亿立方米。

LNG进口:据汤森路透数据,10月欧洲LNG到港量环比上月增加约28%,进口需求在旺季回升的迹象初显。我们预期今冬欧洲或需进口约705亿立方米LNG,与去年同期基本持平;而若欧洲维持淡季的LNG进口降幅,或为库存消耗带来更大压力。

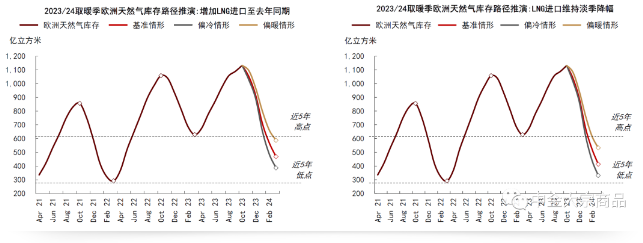

综合以上判断,我们预计在增加LNG进口至去年同期的基准情形下,WIN23/24欧洲或消耗约664亿立方米库存,期末库存约468亿立方米,低于WIN22/23期末库存约25%。偏冷情形下,期末库存或约386亿立方米、低于上次取暖季期末约39%;偏暖情形下,期末库存或约587亿立方米、低于上次取暖季期末水平约7%。而若不增加LNG进口,我们测算在基准/偏冷/偏暖情形下,库存终点将分别低于WIN22/23末约34%、47%、15%。

图表:欧洲在旺季增加LNG进口下的库存推演;欧洲维持淡季LNG进口降幅下的库存推演

资料来源:GIE,汤森路透,中金公司研究部

2024年淡季:补库起点或不及去年,仍需维持LNG高进口

展望2024年需求淡季(SUM24,2024年4-10月),我们认为在基准情形下,较今年偏低的库存起点或增加明年的补库压力,叠加用气需求有望筑底修复、自有产量或仍面临下滑压力,我们认为欧洲仍需增加对LNG的进口,以满足淡季需求和库存修复。

我们对欧洲天然气SUM24的供需情况进行了初步的预测,基准情形下,预计欧洲天然气库存在SUM24期末的填充量约为1001亿立方米、低于今年同期,其中:

需求方面,我们预计住宅和商业部门、以及工业部门的用气需求有望边际改善,SUM24欧洲天然气消费或同比+10%左右,较5年均值的偏差或从SUM23的23%收窄至15%。

自有产量方面,由于英国有效产能下降,产量配额有所收缩,叠加荷兰Groningen气田关闭,我们预计SUM24欧洲(欧盟及英国)天然气产量或同比-13%,其中考虑了目前公布的产能维修计划。

进口方面,我们预计俄罗斯PNG维持稳定,挪威PNG流量或受益于较轻的检修计划而贡献同比增量;与此同时,我们预期欧洲或将继续增加对LNG的进口,据汤森路透2023年11月统计,2023-24年欧洲或将上线约440亿立方米/年的LNG接收产能(包含140亿立方米/年的已上线产能、300亿立方米/年的在建产能),总产能或较2023年初累计增加16%至3160亿立方米/年。我们预计SUM24挪威、北非至欧洲PNG或同比+19%、LNG进口或同比+7%。

图表:2024年挪威天然气产能计划检修量同比减少;2023-24年欧洲计划继续增加LNG接收产能

资料来源:汤森路透,中金公司研究部

图表:2023-2024年欧洲天然气供需平衡推演(在旺季增加LNG进口)

资料来源:欧盟统计局,汤森路透,ENTSOG,IEA,中金公司研究部

价格预测:2024年欧洲气价中枢或同比小幅下移

从供需平衡来看,我们认为LNG进口仍为欧洲天然气供给侧较为关键的增量来源,特别是在今冬取暖旺季。在PNG流入或与去年持平、自有产量面临下滑压力的情形下,若不出现暖冬,我们预期欧洲或需至少将LNG进口增至去年取暖季同期。而由于LNG长协合同增量有限(据汤森路透10月统计,2023年欧洲正在执行期的LNG合同约为545亿立方米,同比+0.4%、基本持平),我们判断欧洲仍需在今冬增加对LNG现货的进口,并依靠一定的现货溢价来获取货源。因而往前看,基准情形下,我们预计荷兰TTF气价中枢或在4Q23-1Q24上移至18-20美元/百万英热。此外,天气表现仍为冬季供需平衡的关键变数,我们提示若暖冬助力再现,荷兰TTF气价中枢或维持在3Q23的10-15美元/百万英热区间。

再往前看,虽然挪威PNG供应有望在2024年需求淡季贡献一定的进口增量,我们判断欧洲天然气库存的修复仍需保持对LNG的高进口,且基准情形下,我们预期明年的补库起点或低于今年,也意味着补库需求相对更多。而由于葡萄牙、西班牙、英国等国家部分LNG长协合同将在2024年到期,我们提示欧洲对于LNG现货的进口依赖或进一步强化,供给侧的不确定性或持续存在。价格判断方面,随着需求步入淡季,我们预期2-3Q24荷兰TTF气价中枢或降至8-10美元/百万英热,保持在历史正常区间的偏高水平,并对供应风险保持高敏感状态。

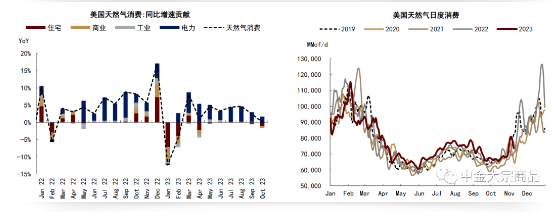

美国天然气:出口增加,底部支撑上移

2023年美国天然气供需维持相对宽松状态,自有产量延续高位,在满足以电力部门为主的天然气消费增量的同时,库存也持续位于历史均值上方,基本面不存在结构性的短缺压力。11月以来,美国天然气消费如期呈现季节性回升,但由于暖冬预期升温,近期市场对于冬季的供应担忧有所减弱。EIA预计2023年11月-2024年3月美国天然气消费或同比+1%,库存路径或维持在历史偏高区间,我们预计4Q23-1Q24HH气价中枢或在3.5美元/百万英热附近,天气表现仍为价格超预期波动的核心变数。

图表:美国天然气产量到达历史高位;美国天然气库存处于历史相对高位

资料来源:汤森路透,EIA,中金公司研究部

图表:电力需求支撑美国天然气消费同比扩张;美国天然气消费旺季回升初露端倪

资料来源:汤森路透,中金公司研究部

展望2024年,EIA预计电力部门的天然气占比或小幅下降至41%、主要源于新能源占比的提升,我们认为若不考虑天气的超预期扰动,美国天然气消费增速或将放缓,产量延续高位或使得基本面维持宽松。此外,我们认为LNG出口可能在2024年成为影响美国天然气基本面的边际变量。综合汤森路透和EIA的统计,2024年美国LNG液化产能预计增加300亿立方米/年,其中Golden Pass T1、T2或分别于2Q24和4Q24上线,合计产能约为164亿立方米/年;Plaquemines预计于3Q24上线、产能约为136亿立方米/年。可以看到,4Q23以来美国LNG出口已经有所增加,EIA预计2024年美国LNG出口或同比+4.1%,可能成为供需格局边际趋紧的影响因素。

价格预测方面,我们认为美国天然气生产成本的抬升或使得HH气价底部支撑上移,据彭博数据,2023年美国页岩气边际生产成本升至2.5-3.0美元/百万英热左右。我们预计在相对宽松格局下,美国气价或贴近成本支撑,2-3Q24HH气价中枢或在3.0-3.5美元/百万英热区间。

图表:秋季检修结束后,美国LNG出口增加;美国页岩气生产成本有所抬升

资料来源:汤森路透,彭博资讯,中金公司研究部

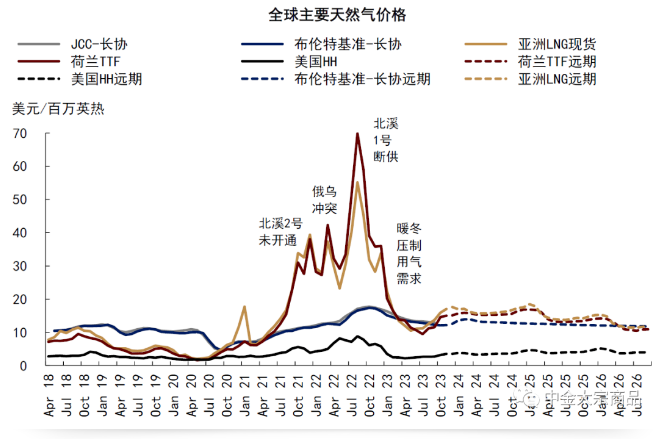

动力煤:中枢回升

2023年国内动力煤市场供需两旺。需求端,经济重启提振电力消费,尽管风光发电保持高增,但上半年水电出力疲软造成的缺口仍有赖火电弥补,2023年煤电份额或与去年基本持平。我们预计2023年全年动力煤消费量增速或将达6%。在供给端,国内原煤产量保持高增,我们预计全年日均原煤产量可达1270万吨。进口资源较为充裕,海外煤价大幅下滑后进口窗口利润打开,我们预计全年煤及褐煤增速进口量可达4.6亿吨,增速57%。不过,供给端隐忧也开始浮现,比如安监压力重新回升,以及海外煤价的边际成本支撑。单纯从煤炭供给与终端需求的平衡来看,2023年供应增速慢于需求,但电厂的库存处于高位,长协供给有保障,补库的动力较弱,煤价支撑因而大幅减弱。时隔两年,我们看到价格中枢重回1000元/吨下方。

2024年用电弹性可能有所上升

展望2024年,经济增长韧性或仍将支撑用电需求。基于中金宏观给出的2024年中国实际GDP同比增长5.0%判断,我们预计明年全社会用电量增速约为5.5%,对应的电力消费弹性系数为1.11,较今年的1.06有所回升。一方面在增发国债、城中村改造等财政政策加持下,我们预计明年固定资产投资增速将加速,撬动基建并利好冶金、建材、化工等相关产业;另一方面,海外制造业补库存开启,出口降幅或将收窄乃至转正,利好制造业出口。因此,我们预计明年用电弹性系数较高的第二产业或将相对受益,从而提升GDP的能耗强度。非电用煤消费也将得到一定支撑。

火电份额继续缩小,但尚未见顶

明年风光装机量或将继续增长,在一个相对中性的利用小时数假设下,风光发电或将维持高增,但不容忽视的是短期内电网对风光高增的消纳压力仍比较大。水电方面,从历史上看,El Nino的第二年往往有降雨较为充沛的预期,来水若明显改善,水电出力或将较今年的低基数有较为明显的提升。风光水发电量的提升将挤压火电占比,但考虑到可再生能源出力的间歇性和波动性以及天气不确定性等因素,火电“压舱石”作用不容忽视,以保障尖峰时段用电。今年火电以来累计装机量同比增长了67.3%。我们预计明年火电在总发电量中的份额将降至68%,但同比今年或仍有2%的增长。

煤炭增产动能或将放缓

一个值得问的问题是2021年下半年以来煤炭的增产动能在明年能否持续这两年扩产的主要驱动在于政策推动下的存量项目的核增扩产或煤矿复工,可以理解为存量实际产能利用率的提升。向前看,在存量产能潜力充分挖掘后,新增产能的增长空间可能面临一定掣肘。“双碳”预期下,煤企建矿的意愿和动力并不强,受限制也较多。另一方面,在煤价回归合理区间后,安监压力再次加码,或将限制煤矿产能的进一步释放。我们预计2024年原煤及动力煤产量微幅增长。

图表:原煤日均产量和年平均中枢

资料来源:国家统计局,中金公司研究部

进口能否保持高增

另一个值得问的问题是,在国内增产动能放缓的情况下,明年供需的边际缺口是将通过进口,亦或是库存去化来弥补进口的核心因素在于价差,如果明年海外动力煤进口资源如今年一般保持相对宽裕,那么进口煤炭将继续在高位,国内煤价的上行动能也会被抑制。若海外煤价转紧,国内需求的保障可能将转而依赖现有库存。换言之,明年煤炭进口或将成为决定国内煤价的边际因素。政策端对煤炭进口的态度总体是鼓励的,国务院副总理丁薛祥近日强调,“要着力抓好煤炭、天然气生产供应,积极扩大资源进口” 。我们预计明年动力煤进口或有小幅回落,同比2023年小幅下滑4%左右,但在历史上看仍算较高。从进口资源来看,印尼煤仍将是主要进口来源,但其资源在一定程度上面临印度的竞争以及潜在的出口约束。我们预计俄煤进口增量也将受制于运力和出口关税。

总体看,我们预计明年国内动力煤的基本面或从下半年开始由松转紧,特别是在三季度或有一波较为明显的库存去化。2024年全年市场煤价格中枢或将维持在900元/吨以上,我们对明年四个季度动力煤市场价格的判断是950、900、1050、1000元/吨。

图表:2024年动力煤供需示意图

资料来源:国家统计局,国家能源局,海关总署,WoodMac,Fenwei,中金公司研究部