作为老牌光伏组件企业,天合光能(688599.SH)从美股纽交所回归 A 股之后,成为科创版首家光伏概念性企业。

在我国 " 碳中和、碳达峰 " 的战略目标规划下,国家相继发布了《关于 2021 年风电、光伏发电开发建设有关事项的通知》、《关于 2021 年新能源上网电价政策有关事项的通知》和《关于推进电力源网荷储一体化和多能互补发展的指导意见》等政策,推动光伏平价化,加速光伏产业链重构。

光伏板块一时间风头无两,受到市场资金的热烈追捧,天合光能股价从发行价的 8.16 元 / 股涨至最高 61.97 元 / 股。

但自进入 9 月份以来,天合光能却震荡下跌,较最高点已下跌近 20%,震荡幅度不可谓不大。在蒸蒸日上的光伏产业中,投资者们到底嗅到了什么样的 " 危机 " 才让大家如潮水般退去?

毛利率下跌、存货再创新高,流动性危机初显

天合光能的主营业务包括光伏产品、光伏系统和智慧能源三大板块。

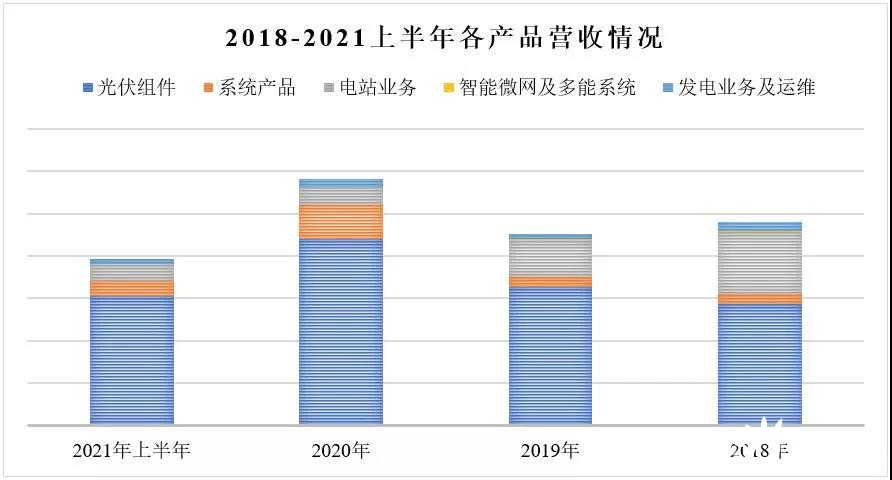

2020 年,天合光能实现收入 290.67 亿元,同比增长 40.50%。其中,光伏组件营业收入为 220.53 亿元,占总收入比重 75.87%,光伏组件产品是天合光能最主要的营收来源。

近年来,伴随光伏产业技术不断成熟、成本持续下降,光伏产业正在逐步向市场驱动方向发展,进一步加剧了行业竞争。此外,近两年原材料价格也在不断提升,导致公司产生营收快速增长、毛利率却降低的局面。2020 年天合光能整体毛利率较上年降低了 1.6 个百分点,其中,毛利率降低了 2.4 个百分点的光伏组件产品成为拉低整体毛利率的 " 首要元凶 "。

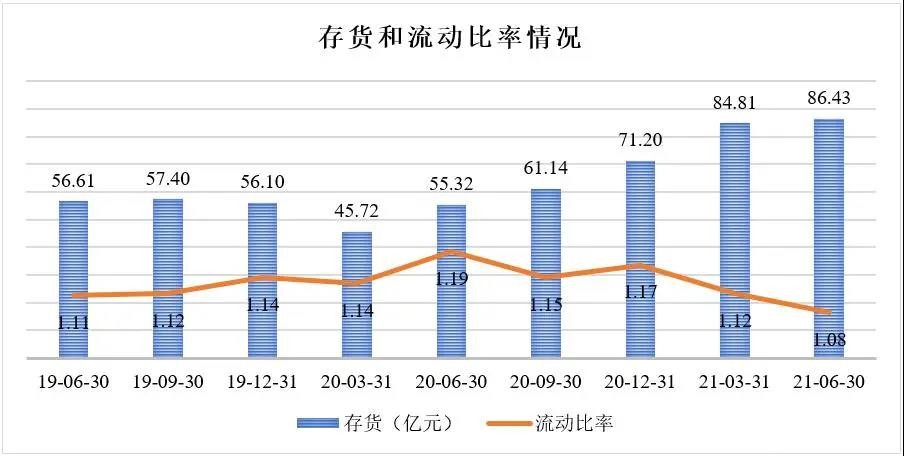

今年以来,公司始终保持 80 亿元以上的存货。截至 2021 年 6 月 30 日,其存货更是达到了 86.43 亿元的新高,较去年同期增加了 56.24%,同期公司的经营活动现金流量净额却同比大幅降低了 81.11%。此外,公司的存货周转率、流动比率和速动比率均低于去年同期水平,尤其是流动比率,已下降至 1.083。总体来看,公司对存货的管理效率有待提升,且目前存在一定程度的经营性流动性风险,应重点警惕和关注公司的去存货和现金流情况。

纵向一体化能力偏弱

伴随光伏产业逐渐向市场驱动方向发展,越来越多的企业更加注重垂直整合能力,未来,垂直整合能力突出的企业将成为市场的主要领导者。

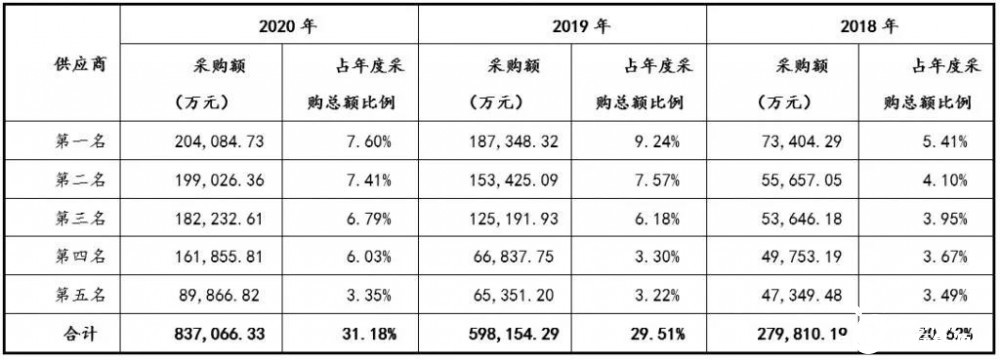

根据天合光能披露的数据显示,2020 年天合光能向前五大供应商采购金额共计 83.71 亿元,占年度总采购金额的 31.18%,较 2019 年增加了 1.67 个百分点。总体来看,公司的前五名供应商采购占比高度分化且采购金额占比均控制在 10% 以内,有利于提升公司的议价能力。但从长远来看,公司仍无法有效的控制产业链上游原材料价格,面对今年硅材料价格暴涨的情况,就导致了公司的毛利率进一步降低。截至 2021 年 6 月 30 日,公司毛利率为 13.37%,较 2020 年年底下降了 2.6 个百分点,较去年同期下降了 2.19 个百分点。

从行业整体发展角度看,目前天合光能正处于内忧外患之际。一方面,毛利率持续下降、原材料价格管控较差,使公司处于营收高、利润低的尴尬境地;另一方面,面临补贴即将停止、市场竞争加剧的外部威胁,如何开辟全新性、高盈利、高成长性赛道也是一大难题。公司若想走出当下的荆棘之路,纵向一体化战略或将成为一把利刃。

布局智慧能源未见成效,战略执行落地成疑

在天合光能的招股说明书中,公司将自身定义为一家全球领先的光伏智慧能源整体解决方案提供商。从其产品战略布局来看,天合光能采用立足于光伏产品领域,向光伏系统和智慧能源方向发展的 " 三体协同 " 战略,并布局了智能微网及多能系统、能源云平台等创新业务板块。此外,公司还在探索储能系统、氢能、能源物联网技术等领域的发展道路,致力于打造无碳新能源体系。由此可见,未来智慧能源板块或将成为公司快速发展的新型驱动力。

但从其营收占比角度来看,公司的战略执行效果并不是特别出色,甚至稍有偏差。2021 年上半年,公司的光伏组件营业收入达到了 153.14 亿元,仅上半年就达到了去年全年营收的 69.44%。不出意外,公司的光伏组件营收今年将继续创下新高。但其它板块发展速度和规模却令人失望。

作为公司未来战略布局的重点板块之一,智慧能源板块 2021 年上半年营收仅为 5.64 亿元,占三大板块总营收的 2.87%,较 2020 年年底降低了 0.29 个百分点,与近 200 亿元的总营收相比相去甚远。到底是公司继续加码光伏组件还是智慧能源战略落地遭遇困难还未可知,但可以确定的是公司的整体战略布局并未见到期望的成效。

此外,2020 年公司光伏组件、系统产品和电站业务的三大板块毛利率分别为 14.90%、14.58% 和 11.31%,较 2019 年相比均降低 1-2 个百分点,营收占比最高的 " 三驾马车 " 却是拉低天合光能综合毛利率的 " 罪魁祸首 ",公司面临的传统光伏市场竞争压力是否进一步上升?同时,作为一家光伏智慧能源整体解决方案提供商,其智慧能源板块业务发展速度为何如此之慢?公司的战略执行到底在哪一个环节受到了制约?在传统光伏组件市场竞争愈发激烈、新业务拓展缓慢的情况下,公司将如何继续保持其稳定发展的水平,我们期待天合光能 2021 年的市场答卷。