经历了2018年钴价格的暴涨暴跌后,2019年这一位“钴奶奶”终于暂时偃旗息鼓,钴原料市场趋于理性后价格也逐渐稳定下来。面对钴价目前处于较低位置的局面,以钴产品为核心的众多企业也因此陷入了短暂的业绩衰退期。

华友钴业作为国内龙头企业,自然不能独善其身,其大幅扩张的经营策略犹如遭遇闷头一棒。对于钴业公司来说,这会是钴价提振之前的短暂灰暗还是钴价彻底跌入低谷之前的不祥征兆?

营收增长难掩净利润的暴跌

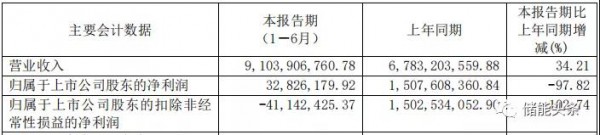

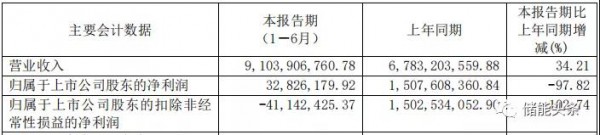

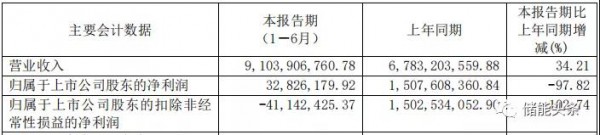

近日,华友钴业2019年上半年财报发布。国际能源网的记者发现,华友钴业的营业收入虽然出现较大幅度的增长,但归属净利润和扣非净利润却出现了暴跌。营业收入和净利润出现了倒挂现象,不由得让人担心该公司的经营究竟出现了什么状况。

财报数据显示:华友钴业2019年上半年营业收入高达91.04亿元,同比去年同期的67.83亿元增长了34.21%,这对于企业来说,这原本值得庆贺,但华友钴业的归属净利润仅有0.32亿元,同比爆跌97.82%;扣非净利润更是只有-0.4亿元,同比下滑102.74%,一下子把营收增长的喜悦冲刷殆尽。

可以说,如果没有部分非常规性的营业外收入,让华友钴业找回了一丝颜面,那么2019年上半年的华友钴业的经营堪比遭遇“龙卷风”一样的灾难。不过,这并非仅仅是华友钴业公司自身单方面的原因,钴产品整个行业周期性价格波动,给整个行业的各家企业都带来不同程度的恶性后果,只不过华友钴业是其中问题表现最为突出的一家。

这种营业收入增长,净利润却跌落的倒挂现象是如何产生的呢?国际能源网记者通过对财报的分析,发现新能源板块毛利率下跌是倒挂现象的首要原因。华友钴业的整体毛利率从2018年6月的38.46%下降到2019年6月的12%,下跌超过两成。

在华友钴业的主营业务钴贸易上,2019年6月的钴价格为28.7万元/吨,相比去年同期的61.7万元/吨下滑了53.5%。这部分业务让公司的毛利率整体下跌更为明显:2019年6月,华友钴业钴产品板块的营业收入为30.12亿元,同比下滑37.1%;毛利率则为11.43%,下滑了36.4%。

除此之外,华友钴业自身新能源板块的三元板块也出现了营收下降的现象:2019年上半年,三元板块营业收入为5.52亿元,同比下滑了23.2%;毛利率则仅为6.72%,下降了10.36%。可以说,将主营业务押宝于新能源板块的华友钴业在2019年上半年受到了严重的打击。

不过,华友钴业铜贸易板块营业收入则出现了上升:铜贸易营业收入为13.2亿元,上升了79.1%;毛利率也上升22.22%,达到了38.28%。可以说,上半年财报中唯一的亮点就是铜贸易。

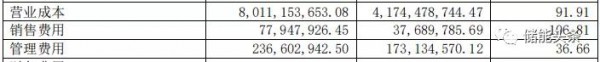

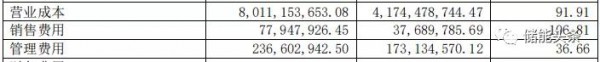

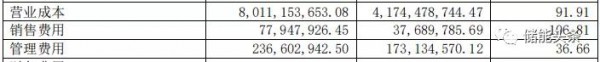

除毛利率之外,华友钴业在营业成本的把控上仍然存在一定的优化空间。据华友钴业自身披露,营业成本增加的原因是新增新加坡资源、上海飞成等公司贸易业务成本所致。其次,销售费用则是因为铜销量增大,运杂费增加,而管理费用则是因为咨询费用、员工工资等增加。

在债务的偿还能力上,眼下的短期债务使公司的财务压力增大。虽然资产负债率整体保持在健康区间,但短期内需要偿还的债务压力巨大。公司负债总额为123.8亿元,在此之中流动负债(一年内需要偿还的负债)就有111.3亿元,所占比率达到了90%左右。查看华友钴业多年的财务报表可以发现,该公司长期处于短期负债高企的状态,对企业经营的现金流和融资能力是一种巨大考验。短期债务偿还指标的流动比率和速动比率也长期处于警告状态。企业短期债务偿还能力堪忧。

经营策略发生重大偏移

华友钴业短期负债之所以连年居于高位,一方面和钴价屡屡陷入困境有关,另一方面也和企业大肆并购、扩张的经营策略分不开。

钴产品目前市场需求仍旧处于下降周期,目前新能源汽车补贴滑坡、市场需求不足的情况下,自然而然会将市场不振的情况传导到上游。受限于新能源汽车补贴的退潮,新能源汽车销量下降,电池生产企业对钴的需求也屡创新低。钴产品的另一主要使用点在于3C手机电池。2018手机出货量的下滑和动力电池向高镍方向的发展都使电池企业对钴需求的期望下降,游资离市致产业链资金紧张,高位钴价难以支撑。在市场需求上,钴产品目前暂时缺少稳定的高需求点。但新能源汽车仍旧为钴产品未来押宝的重点和关键

在钴产品的供给上,则远超预期,多点开花。供需不平衡的现象进一步加大了钴价的跌落。从钴的开发来看,经过2018年年初43.70美元/磅的冲击,嘉能可重启了其位于刚果(金)的加丹加矿场,2018年刚果(金)钴产量甚至达到了10.64万吨,同比增长43.8%。非洲产量暴增让供需失去平衡。据统计,2018年,钴供应过剩1.77万吨。

2018年与2019年上半年,钴的产量增速在20%以上,但需求增幅却只在8%。供需的不平衡使得钴价陷入困境。这也是华友钴业为代表的的钴产品生产商面临的市场局面。但在市场的外力因素之外,华友钴业还面临大幅扩张所带来的后果这一内力因素。

华友钴业的扩张是新能源电池行业头部效应集聚的又一代表。在华友钴业的发展道路上,充满了对国内外企业的收购,这既是企业对业务拓展和利润的渴望,也是企业延长产业链上下游,维持供应链稳定,平滑周期波动的需求。适当程度的扩张对企业的发展起到积极作用,但盲目扩张也会使企业背负沉重的财务压力。华友钴业似乎并没掌握好如何控制企业扩张的脚步。

在华友钴业收购和重组的过程中,举债收购也成为了其收购的资金来源。早在2015年1月29日,华友钴业上市之前,就已经拥有5家境外控股子公司和4家境内控股子公司。上市之后,华友钴业更是加快了收购和扩张的脚步。2015年,投资创建衢州华友、华友国际以及收购贵必多29.17%股权;2016年,设立华友新能源、参股华海新能源,增资富利矿业;2017年,收购韩国TMC公司70%股权、碧伦生物技术100%股权、刚果MIKAS公司28%股权等;2018年,收购阿根廷HANARI70%股权,SESA70%股权,上海飞成70%股权等。

近日,华友钴业在收购华海新能源、增资衢州华友外,更传出了收购巴莫科技的信息。这些收购项目遍布海内外,为华友钴业建立了完善,全面的产业链。但也让企业背上了高额的短期负债,资金链吃紧正无时无刻不在考验者企业的现金流能力和偿还能力。2019年,企业净利润为0.32亿元,短期流动债务为111.3亿。家大业大的华友钴业印证了“船大难掉头”的俗语。

大肆扩张给华友钴业带来了丰厚的营收,但收到各种因素影响,也给华友钴业带来不少麻烦:目前,华友钴业境外资占公司总资产的44.09%,但相比较下境外资产只提供了30%的营业收入和净利润。海外投资是否划算,目前还是一个疑问号。刚果作为钴的重要产地,自然成为华友钴业投资的重点,但近年来刚果爆发的政治动荡也影响到了钴的产量。除此之外,刚果政府施加的高额矿产税也使刚果的钴投资愈加不划算。和嘉能可相似的是,目前,华友钴业也已经关闭了在刚果的钴矿,暂时蛰伏下来。

华友钴业还有机会翻身吗

华友钴业目前一年内需要偿还的短期流动负债为111亿。其中主要包括58.3亿的短期借款,31.75亿的应付票据及账款,11.59亿的其他应付款等。目前,华友钴业手中的货币资金为28.75亿元,库存商品为40.04亿元。如果以披露的106天的存货周转速度计算,可以在10月初变为现金,但也受到钴价不确定因素的影响。

2019年上半年,华友钴业筹资净现金流量为19亿元。在极端乐观的情况下,假如这些资金全部用来还债,仍然有23亿左右的亏空。但据财报显示,华友钴业多年来都是短期债务占负债总额九成的负债结构,已经形成一种习惯。财务压力考验着后半年的企业盈利能力,面对眼下短期债务这一沉重的财务包袱,华友钴业还有机会翻身吗?华友钴业打出了以下几张牌。

在经营方面,华友钴业重新审视依靠单一钴产品的经营政策。近年来,华友钴业也意识到单一钴产品所遭受的周期限制。通过财务报表可以发现,华友钴业逐渐重视铜产品的经营。2019年6月,铜产品营业收入为13.2亿元,同比2018年营业收入7.3亿元增长了93%。且在营业收入中的占比上也从10.87%增长到了14.50%,而钴产品则从总收入的70.56%降低到43.61%。一方面,钴价的滑落和铜价的坚挺支撑了营业收入的占比,另一方面,华友钴业有意识的提高铜产品的营业投入,减少钴产品的影业投入也进一步缩小了二者之间的营业占比。

在对外投资方面,华友钴业可以对目前已经收购或即将投资的企业进行审视,对其中经营成本过高或盈利能力不足的企业进行剥离或出售。目前,华友钴业对刚果钴矿除剩余85%约5635.5万美元(约合人民币3.9亿元)股权转让款尚需支付之外,后续开发还需投入大额资金,且矿山项目开发周期较长。华友钴业拟终止该项合作。这样可以提高公司的资金使用效率,及时止损,防止产生更多的沉没成本。

不论是在现在还是未来,新能源汽车仍旧为钴产品的主要消费者,虽然目前新能源汽车短期内面临销量不振的情况,但未来仍旧处于长期看好的局势。一方面是特斯拉、大众、LG在大陆投资设厂规模的增加,必然带来巨大的新能源电池需求;另一方面,同随着人们经济水平的提高和环保意识的觉醒,以及新能源汽车企业之间不断竞争淘汰催发的成熟技术和市场,新能源汽车市场必然迎来一个发展的高潮,这也是华友钴业在未来业绩爆发的绝佳机会和窗口。

以华友钴业、天齐锂业为代表的锂电池原材料行业,除了国家政策的影响之外,在企业的日常经营和运营中,应该考虑采取更有前瞻性和周期性的发展策略,强化风险意识,提高企业抗击风险的能力,以免在周期性的波谷中遭受到市场的打击。在原材料价格高昂时大肆扩张未尝不可,但也要在扩张之前有足够的风险意识,以免在价格跌落之时措手不及。

华友钴业作为新能源汽车企业的上游企业,受到下游需求的影响巨大,对产品的议价权缺乏控制。但除了产业链的下游之外,在全产业链的建设上,可以更多探索平滑产业周期,提高议价能力的策略。目前华友钴业也已经在这条道路上进行探索,建立了华友新能源公司等措施。除此之外,产业链追求扩张的同时也要考虑扩张质量,充分考虑不同地方不同的民俗人情,从而做到扩张过程的精益求精。这是每一个新能源企业的发展策略,也更是新能源企业的发展愿景。